インボイス制度が、2023年10月からスタートする。

来年度の確定申告に影響を与えるとして話題になっている。

遅ればせながら、駆け込みでまとめてみた。

1. 消費税の仕組み

パン屋さんの例

- 1,000円の小麦粉を製粉会社から購入した場合 → 払った消費税 100円

- 5,000円分のパンをお客様に販売した場合 → お客様から預かった消費税 500円

- パン屋さんが納税しなくてはいけない消費税 → 400円 = 500円 - 100円

- 上記 3 を「仕入税額控除」と言う。「仕入税額控除」とは、売上消費税から仕入れ消費税を引くこと。

●消費税 8% = 軽減税率

精米、野菜、精肉、鮮魚、乳製品、パン類、菓子類など、食用の氷 、甘酒、みりん風調味料(アルコール分1%未満)、ノンアルコールビール、テイクアウト 、出前 、学校給食、老人ホームなどで提供される食事 、ホテル・旅館の客室冷蔵庫内の飲料、週2回以上のペースで発行される新聞(定期購読)

●消費税 10% = 標準税率

家畜用の動物、鑑賞用の魚、保冷用の氷、ドライアイス、酒類(ビール、ワイン、日本酒、みりん、調理酒など)、レストランや出張料理、屋台での食事、社員食堂や学生食堂での食事、ホテルのルームサービス、コンビニなどで販売される新聞 電子版の新聞

2. 免税事業者と課税事業者

課税事業者

上記のパン屋さんの、年間(課税期間の基準期間中)の売上高が1,000万円を超える場合、納税義務が発生し、「課税事業者」となる。

免税事業者

上記のパン屋さんの、年間(課税期間の基準期間中)の、売上高が1,000万円以下である場合は、消費税の納税義務を負わない「免税事業者」となる。

また、「免税事業者」の手元に残る消費税のことを「益税」と言う。

課税期間の基準期間

- 個人事業者は前々年 (確定申告は前年の売上対して行われる)。

- 法人は前々事業年度 (確定申告は前年の売上対して行われる)。

- 新規に開業したばかりの法人や個人事業主には、課税期間の基準期間 (前々年) の売上高が無いので、開業から2年間は「免税事業者」となる。

- 法人は資本金額によって免税事業者になるかどうかを判断される。

- 法人は資本金1,000万円以上であれば設立 1 期目から課税事業者になり、資本金1,000万円未満だと 1 期目と 2 期目は免税事業者となる。

3. インボイス (適格請求書) 制度とは

「適格請求書 (インボイス) 」を導入し、曖昧だった項目別の消費税率を明確にする制度。

4. 適格請求書 (インボイス) とは

課税事業者は、2023年10月以降は適格請求書を発行する必要がある。

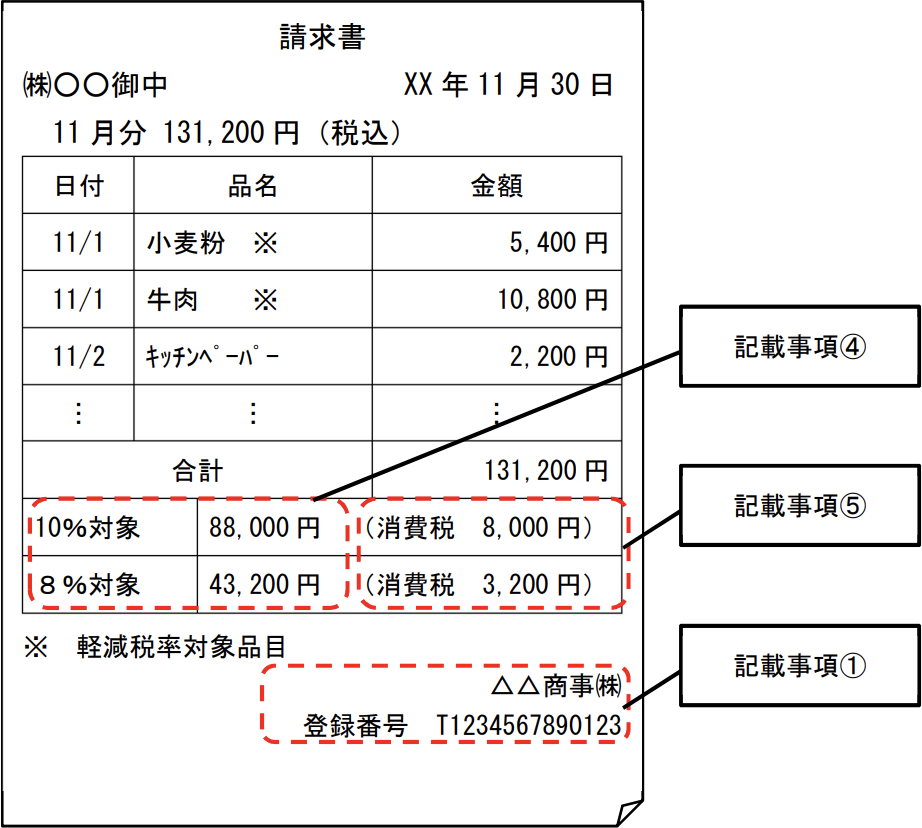

適格請求書に記載しなければならない内容は下記のとおり。

★の項目が通常の請求書に追加が必要な項目。

- ① 適格請求書の作成者の氏名又は名称

- ① 登録番号 ★

- ② 取引年月日

- ③ 取引内容

- ④ 税率ごとに区分した対象金額 ★

- ⑤ 税率ごとに区分した消費税額 ★

「登録番号」:税務署にインボイス発行事業者として登録申請をするともらえる番号のこと。「課税事業者」が申請できる。

5. 免税事業者への影響

登録しない場合 ( 取引停止のリスク )

- 「インボイス (適格請求) 」制度の導入以降、得意先が「課税事業者」である場合は、インボイス発行事業者(適格請求書発行事業者)として、「インボイス (適格請求) 」の発行や保存が義務付けられる。

- 得意先が「課税事業者」である場合は、個人事業主など取引先から、適格請求書を受領できなければ、仕入税額控除が受けられない。

- 「免税事業者」は適格請求書発行を発行できない

- 得意先が課税事業者である場合、上記 ③ の理由により取引先を「免税事業者」から「課税事業者」との取引に切り替えることが予測される。(取引停止)

- 消費税に当たる分の金額を値引きするように要求される可能性がある。

登録した場合 ( 利益減少、個人情報公開、事務手続き増加 )

- 「課税事業者」になれば「インボイス (適格請求) 」の発行が可能になるので、仕事量や事業継続に関わってくる影響は少ない。

- 課税事業者になれば消費税を納める義務が発生する。

- 消費税の計算、申告、納税の業務が発生する。

6. 経過措置 (消費税納税の段階的適用)

●① 2023年10月〜2026年9月まで 「免税業者」からの課税仕入れ 80%控除可能。

●② 2026年10月〜2029年9月まで 「免税業者」からの課税仕入れ 50%控除可能。

●③ 2029年10月〜控除終了。

●2029年9月まで 、少額取引(1万円未満)においてはインボイス不要。帳簿での仕入税額控除を認める。事務用品費やタクシー代、振込手数料といった少額で件数の多い処理を簡略化できる。

7. 補助金

IT導入補助金

- 労働生産性を上げるITツールの導入に最大450万円。

- 安価な会計ソフトも対象となるよう、補助下限額が撤廃された。

対象 : 中小企業・小規模事業者等

補助額 : ITツール~50万円(補助率3/4以内)、50~350万円(補助率2/3以内)

PC・タブレット等~10万円(補助率1/2以内)

レジ・券売機等~20万円(補助率1/2以内)

補助対象 : ソフトウェア購入費、クラウド利用費( 最大2年分) 、ハードウェア購入費等

※ 私も愛用しています。弥生の会計ソフト。word や excel よりも使いやすくて完璧なところが大好きです。

※ 弥生の前は freee さんにお世話になっていました。銀行口座やカードの取引を自動で連携できます。こちらもお薦めです。

小規模事業者持続化補助金

- 販路開拓や業務効率化を支援。

- 「免税事業者」がインボイス登録した場合、補助上限額が一律50万円加算。

対象 : 小規模事業者補

助上限 : 50~200万円(補助率2/3以内)※一部の類型は3/4以内

100~250万円(インボイス発行事業者の登録で50万円プラス)

補助対象 : 税理士相談費用、機械装置導入、広報費、展示会出展費、開発費、委託費等

※通りやすいが、WEBには厳しい。WEB関連費用単独で申し込めない。

8.インボイス制度の登録申請

e-Tax での申請

必要書類 :

・電子証明書(マイナンバーカード等)

・利用者識別番号等

※ 即日申請できる。

※ 2023年10月以降でも可能。

※申請が通ったら即「インボイス (適格請求) 」を発行できる

リンク:国税庁専用サイト「電子申請のついて」

手動で申請

・下記申請書をダウンロード

・申請書を記載

・税務署に郵送

申請書のダウンロード:国税庁専用サイト「申請書ダウンロード」

リンク:国税庁専用サイト「郵送による登録申請手続」

9. インボイス導入の目的

消費税の正確な処理。

消費税と免税の流れ

- 1989年 消費税 3% 導入売り上げ 3000万円以下免税

- 1997年 5%に増税

- 2004年 売り上げ1000万円以下免税

- 2014年 8%に増税

- 2019年 10%に増税軽減税率を導入

- 2023年 インボイス制度開始

賛成意見

- 税の公平性。

- 政府は経過措置や補助金で制度の促進をはかっている

反対意見

- 事業者にとって事務処理増加。

- 収入減少のリスク。

- 実質増税。

- 取れる所からしっかりと徴税する方針だ。

- 海外には兆の単位で資金をばら撒いているのに。

- 制度の影響による価格転嫁で末端商品の値上げも懸念される。